速報

インドネシア・ジャカルタ 菅首相記者会見

5分前

贈与税は税額が大きいので申告は慎重に

住宅を配偶者に生前贈与したり、子どもに住宅資金を贈与したりすると、贈与税の特例や控除を活用できます。おさえておくべきルールや贈与を終えた後のフォローアップなどを、元東京国税局国税専門官が解説します。

配偶者に贈与した場合の控除(おしどり贈与)

年間110万円を超える贈与を受けた場合、贈与税がかかります(暦年課税の場合)。贈与税の税率は最高55%と高く、たとえば評価額3000万円の土地建物を夫婦間で贈与した場合、贈与税額は1195万円に上ります。なお、贈与税を計算する際、家屋は固定資産税評価額を、土地は路線価による評価額を使って計算します。自宅をまるごと贈与した場合は、数千万円単位の評価額になることが一般的で、税額も高くなってしまいます。 そうしたときに検討したいのが、贈与税の配偶者控除です。贈与税の配偶者控除は、贈与価額から、基礎控除110万円に加えて、最高2000万円まで差し引けるという特例です。その条件はシンプルで、次の3点にすべて該当すれば利用できます。 1.夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと 2.配偶者から贈与された財産が、居住用不動産(※1)であること又は居住用不動産を取得するための金銭であること 3.贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産又は贈与を受けた金銭で取得した居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること (※1)「居住用不動産」とは、専ら居住の用に供する土地若しくは土地の上に存する権利又は家屋で国内にあるものをいいます。 なお、贈与税の配偶者控除には、「同じ配偶者からの贈与については、一生に一度きり」というルールがあります。ただし、離婚をして再婚をした場合は、再び婚姻期間が20年経てば配偶者控除を利用することができます。

配偶者控除を使わない場合と比べると税額は約5分の1に

それでは、配偶者控除の効果について試算してみましょう。先ほど、3000万円の贈与を受けた場合の贈与税が1195万円と説明しましたが、配偶者控除を受けると、890万円(3000万円-110万円-2000万円)が計算の基礎となり、贈与税額は231万円になります。配偶者控除を使わないときの税額と比べると、約5分の1の税額です。 配偶者控除の手続きは、贈与税の申告の際に、配偶者控除を使って税額計算するとともに、以下の書類の添付が必要となります。贈与を受けた翌年2月1日から3月15日(休日の場合は翌日)の間に、贈与税の申告をするようにしましょう。 ・戸籍謄本または抄本(贈与日から10日を経過した日以後に作成されたもの) ・戸籍の附票の写し(贈与日から10日を経過した日以後に作成されたもの) ・登記事項証明書など(居住用不動産の取得を証明するもの)

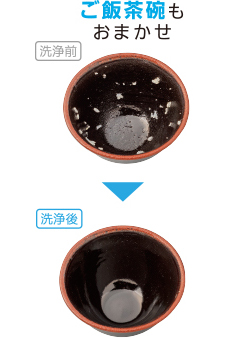

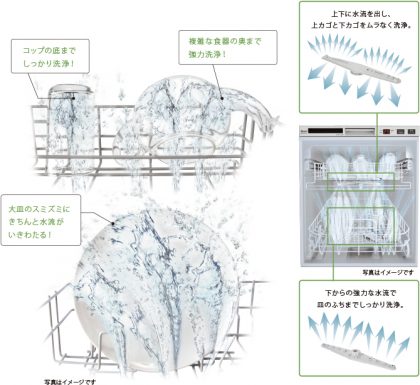

水道水に含まれるカルシウムやマグネシウム等が原因により、フライパンやグラスの表面に白い水滴跡が残ることがあります。(洗剤残りとは異なります)

水道水に含まれるカルシウムやマグネシウム等が原因により、フライパンやグラスの表面に白い水滴跡が残ることがあります。(洗剤残りとは異なります) 美しい仕上がりを実感 界面活性剤の作用を利用し、食器やグラス表面の水滴をおさえて、乾燥時の水滴跡を残さないようにします。

美しい仕上がりを実感 界面活性剤の作用を利用し、食器やグラス表面の水滴をおさえて、乾燥時の水滴跡を残さないようにします。

この記事へのコメントはありません。